Towers-Watson-Analyse “German Pension Finance Watch 4. Quartal und Jahresrückblick 2014”

PRESSEMITTEILUNG – Frankfurt am Main, 16. Februar 2015 – Die niedrigen Leitzinsen in der Euro-Zone hinterlassen deutliche Spuren bei den Pensionsverpflichtungen deutscher Unternehmen. Weil sich die Berechnungsgrundlagen verändern, steigen die Verpflichtungen deutlich an, während die Ausfinanzierungsgrade der Planvermögen in DAX und MDAX zurückgehen. Zugleich konnten die Unternehmen ihr Planvermögen im Jahr 2014 deutlich ausbauen und ihre Renditen auf sehr hohem Niveau halten. Das zeigt die Modellberechnung „German Pension Finance Watch“ des Beratungsunternehmens Towers Watson.

Die Niedrigzinspolitik der Europäischen Zentralbank (EZB) wirkt sich massiv auf die Pensionsverpflichtungen deutscher Unternehmen aus. Im Jahresverlauf 2014 stiegen die Verpflichtungen der DAX-Konzerne um 29,1 Prozent von 303 Milliarden Euro auf 391,7 Milliarden Euro. Die Pensionsverpflichtungen der im MDAX gelisteten Unternehmen stiegen von 50,4 Milliarden Euro auf 65,2 Milliarden Euro, ein Plus von 29,3 Prozent auf Jahressicht.

Grund für diesen starken Anstieg ist der Verfall des Rechnungszinses, der die zentrale Berechnungsbasis für die Berechnung der Pensionsverpflichtungen aus den zukünftig erwarteten Auszahlungen an die Betriebsrentner bildet. Der Rechnungszins fiel im Jahresverlauf um 155 Basispunkte auf 2,10 Prozent. Ende 2013 lag der Wert noch bei 3,65 Prozent. „Die Ursache für den bestehenden Druck auf die Pensionsverpflichtungen lässt sich in zwei Worten zusammenfassen: Mario Draghi“, sagt Dr. Thomas Jasper, Leiter des Beratungsbereichs Retirement Solutions bei Towers Watson. „Die ultralockere Geldpolitik der EZB drückt den Rechnungszins nach unten, was zu steigenden Kosten für die betriebliche Altersversorgung führt. Das belastet direkt und in erheblichem Umfang das Eigenkapital der Unternehmen.“

Ausfinanzierungsgrade gehen zurück

Im vierten Quartal 2014 hat sich diese Dynamik nochmals verschärft. So fiel der Rechnungszins in den letzten drei Monaten des Jahres um 59 Basispunkte. Im dritten Quartal betrug der Rückgang 38 Zähler. Parallel dazu legten die Pensionsverpflichtungen der DAX-Konzerne im Schlussquartal um 9,46 Prozent, die der MDAX-Unternehmen um 9,48 Prozent zu – jeweils rund 3,2 Prozentpunkte mehr als im Vorquartal.

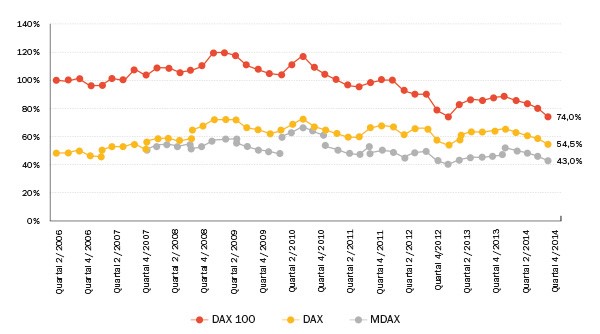

Durch die niedrigen Zinsen gehen auch die Ausfinanzierungsgrade der Planvermögen zurück. Der Ausfinanzierungsgrad zeigt das Verhältnis von Pensionsverpflichtungen und den Finanzmitteln, die zu ihrer Erfüllung zurückgestellt werden. Die Planvermögen der DAX-Unternehmen erreichten zum Jahresende 2014 einen Ausfinanzierungsgrad von 54,5 Prozent. Das ist ein Rückgang um 10,8 Prozentpunkte auf Jahressicht. Bei den MDAX-Planvermögen fiel das Minus mit 8,4 Prozentpunkten etwas moderater aus. Zum Jahresende 2014 lag ihr Ausfinanzierungsgrad bei 43,0 Prozent.

„Die deutlich gefallenen Ausfinanzierungsgrade der Pensionsvermögen sind eine Momentaufnahme des Drucks, den die niedrigen Zinsen zum Stichtag auf die Pensionsverpflichtungen ausüben. Das ist eine Belastung für die Unternehmen, aber keine Gefährdung für die Betriebsrenten“, betont Dr. Jasper. „Die Pensionsverpflichtungen der Unternehmen werden erst in Jahren, oftmals Jahrzehnten fällig. Auf mittlere bis lange Sicht ist mit steigenden Zinsniveaus zu rechnen. Zudem garantieren weitere Sicherungsmechanismen die Pensionszusagen für die Mitarbeiter.“

Robustes Wachstum der Planvermögen

Zudem konnten die Unternehmen in DAX und MDAX ihre Planvermögen auch im bestehenden Niedrigzinsumfeld weiter steigern. Die Pensionsrückstellungen der DAX-Konzerne betrugen Ende 2014 213,5 Milliarden Euro. Damit legten sie im Jahresverlauf um 7,7 Prozent zu (Ende 2013: 198,2 Milliarden Euro). Für die MDAX-Planvermögen ging es um 8,1 Prozent auf 28,0 Milliarden Euro nach oben (Ende 2013: 25,9 Milliarden Euro). Daneben kann davon ausgegangen werden, dass die Planvermögen durch außerplanmäßige Dotierungen der Unternehmen über die hochgerechneten Werte hinaus erheblich zugelegt haben.

Trotz des herausfordernden Kapitalmarktumfelds erzielten die Unternehmen beachtenswerte Renditen für ihre Pensionsvermögen. Sie betrug im vierten Quartal bei den DAX-Konzernen 2,14 Prozent, bei den MDAX-Unternehmen 2,11 Prozent. Auf Jahressicht betrug die Rendite auf das Planvermögen im DAX 10,2 Prozent, im MDAX 9,9 Prozent.

„Die Unternehmen stemmen sich sehr erfolgreich gegen die schwierigen Marktbedingungen. Dies gelingt ihnen umso besser, je stärker Verpflichtungen und Assets aneinander ausgerichtet sind“, sagt Dr. Jasper. „An dieser Stelle haben kapitalmarktorientierte Pensionszusagen besondere Vorteile. Bei ihnen sind die Verpflichtungen und die Rückstellungen synchronisiert, Schwankungen verlaufen parallel. Damit lassen sich die Auswirkungen von Kapitalmarktverwerfungen auf das Eigenkapital weitgehend vermeiden.“

Der Towers Watson Pension Index Germany – Entwicklung des Ausfinanzierungsgrades von Pensionsverpflichtungen in den Musterplänen 2005-2014

Dem German Pension Finance Watch liegen Benchmark-Pensionspläne mit unterschiedlichen Ausfinanzierungsgraden zugrunde. Ein Musterplan (100-Prozent-Plan) stützt sich auf ein Szenario, bei dem die Pensionslasten von Unternehmen zum Stichtag 31. Dezember 2003 voll mit extern angelegtem Vermögen unterlegt waren. Zwei weitere Musterpläne (DAX- bzw. MDAX-Plan) zeichnen die durchschnittliche Entwicklung bei Pensionsverpflichtungen und Kapitaldeckung der Unternehmen in dem jeweiligen Börsenindex nach. Analysiert werden die aktuellen Entwicklungen auf der Verpflichtungsseite sowie die Erträge der für Pensionsverpflichtungen reservierten Kapitalanlagen. Die Untersuchung ergänzt die von Towers Watson herausgegebenen Studien zu US-amerikanischen und weltweiten Benchmark-Pensionsplänen sowie zu den Schweizer Pensionsplänen, die ebenfalls quartalsweise erscheinen.

Glossar

Pensionsverpflichtungen: Die Pensionsverpflichtungen umfassen den Wert der Leistungen, insbesondere Rentenzahlungen, die Unternehmen an ihre aktuellen und künftigen Betriebsrentner zu leisten haben. In den Bilanzen werden die künftigen Zahlungen mit dem Wert erfasst, den das Unternehmen heute zahlen müsste (Barwert), wenn es die Verpflichtung sofort vollständig ausfinanzieren wollte.

Der heutige Gegenwert der Verpflichtung (Barwert) wächst durch Zins und Zinseszins bis zum Auszahlungsdatum auf die Höhe des versprochenen Auszahlungswerts an. Dabei orientiert sich der Zinssatz an der Umlaufrendite von Anleihen guter Bonität (Rechnungszins).

Ändert sich diese Umlaufrendite, ändert sich auch der für die Berechnung des Barwerts zugrunde zu legende Zinssatz. In der Folge ändert sich auch der in der Bilanz anzusetzende heutige Gegenwert der Pensionsverpflichtungen – er steigt, wenn der Rechnungszins sinkt bzw. er sinkt, wenn der Rechnungszins steigt.

Der Betrag der für die Zukunft zugesagten Rentenzahlung ändert sich dadurch nicht.

Rechenbeispiel: Ein Unternehmen sagt einem heute 55-jährigen Mitarbeiter zu, ihm bei Rentenbeginn mit 65 Jahren einmalig ein Kapital in Höhe von 10.000 Euro auszuzahlen. Bei einem Rechnungszins von 6 Prozent müsste es heute hierfür (unter der Annahme, dass die Leistung mit Sicherheit nach zehn Jahren abgerufen wird) eine Zahlungsverpflichtung in Höhe von 5.584 Euro in seiner Bilanz ansetzen. Beträgt der Rechnungszins hingegen nur niedrigere 4 Prozent, müsste es einen deutlich höheren Verpflichtungsumfang (6.756 Euro) angeben. Trotz der unterschiedlichen Verpflichtungsangaben in der Bilanz lautet das künftige Zahlungsversprechen weiterhin auf 10.000 Euro.

Zusätzlich fließen – je nachdem, ob das Unternehmen seinen Mitarbeitern beispielsweise eine lebenslange Rente oder eine einmalige Kapitalzahlung im Ruhestand versprochen hat – weitere Faktoren, wie etwa die statistische Lebenserwartung, in die Berechnung ein.

Pensionsspezifische Vermögenswerte/Planvermögen: Als so genanntes Planvermögen gelten die Vermögenswerte, die explizit für die Zahlung der Pensionsverpflichtungen reserviert und insolvenzgeschützt vom Vermögen des Unternehmens getrennt sind (Anforderungen nach dem Rechnungslegungsstandard IAS 19). Vermögenswerte, die allein durch die Bildung von Pensionsrückstellungen im Unternehmen gebunden wurden, zählen nach diesen strengen Vorschriften nicht als Planvermögen.

Ausfinanzierungsgrad (Deckungsgrad): Der Ausfinanzierungsgrad ist der Quotient aus Planvermögen und Pensionsverpflichtungen. Verändern sich diese Werte in gegenläufiger Richtung, beeinflusst dies den Ausfinanzierungsgrad. In der Langzeitbetrachtung zeigt sich, dass der Ausfinanzierungsgrad im Jahresvergleich meist geringfügig schwankt. Jedoch haben Unternehmen in der vergangenen Dekade die speziell für die Zahlung künftiger Betriebsrenten reservierten Vermögenswerte stetig ausgebaut – ein Trend, der nach Einschätzung von Towers Watson weiter anhalten wird.

Über Towers Watson

Towers Watson, eine der führenden Unternehmensberatungen weltweit, unterstützt seine Kunden dabei, ihren Unternehmenserfolg durch ein effektives HR-, Finanz- und Risikomanagement zu steigern. Mit rund 15.000 Mitarbeitern weltweit entwickelt das Unternehmen Lösungen in den Bereichen betriebliche Altersversorgung und Nebenleistungen, Personal- und Vergütungsmanagement sowie Risiko- und Finanzmanagement, einschließlich der Beratung von Versicherungs- und Rückversicherungsunternehmen.